售電公司的業(yè)務(wù)模式趨于多元化,未來(lái)誰(shuí)將更受益?

回顧 2017 年,電力體制改革,尤其是售電領(lǐng)域的改革,在全國(guó)多個(gè)地方出現(xiàn)推動(dòng)。展望未來(lái),我們認(rèn)為,這仍是能源領(lǐng)域的重要發(fā)展方向。1. ...

回顧 2017 年,電力體制改革,尤其是售電領(lǐng)域的改革,在全國(guó)多個(gè)地方出現(xiàn)推動(dòng)。展望未來(lái),我們認(rèn)為,這仍是能源領(lǐng)域的重要發(fā)展方向。

1. 政策持續(xù)支持電改推動(dòng)

我國(guó)本輪電力體制改革(簡(jiǎn)稱“電改”)之啟動(dòng)時(shí)點(diǎn),可追溯至 2015 年。2015 年 3 月 15 日,中共中央、國(guó)務(wù)院發(fā)布了此輪電改的綱領(lǐng)性文件——《關(guān)于進(jìn)一步深化電力體制改革的若干意見》(中發(fā)【2015】9 號(hào))文件(簡(jiǎn)稱“9號(hào)文”)。業(yè)界普遍認(rèn)為,這是繼 2002 年“廠網(wǎng)分離”以來(lái),我國(guó)在電改領(lǐng)域頗具里程碑意義的舉措。

9 號(hào)文明確了深化電力體制改革的重點(diǎn)和路徑:在進(jìn)一步完善政企分開、廠網(wǎng)分開、主輔分開的基礎(chǔ)上,按照管住中間、放開兩頭的體制架構(gòu),有序放開輸配以外的競(jìng)爭(zhēng)性環(huán)節(jié)電價(jià),有序向社會(huì)資本開放配售電業(yè)務(wù),有序放開公益性和調(diào)節(jié)性以外的發(fā)用電計(jì)劃;推進(jìn)交易機(jī)構(gòu)相對(duì)獨(dú)立,規(guī)范運(yùn)行;繼續(xù)深化對(duì)區(qū)域電網(wǎng)建設(shè)和適合我國(guó)國(guó)情的輸配體制研究,進(jìn)一步強(qiáng)化政府監(jiān)管、電力統(tǒng)籌規(guī)劃,以及電力安全高效運(yùn)行和可靠供應(yīng)。

此后,國(guó)家發(fā)改委與各地有關(guān)部門陸續(xù)發(fā)布相關(guān)政策文件,進(jìn)一步細(xì)化改革內(nèi)容,如附錄 III 所示。截至 2017 年底,全國(guó)范圍內(nèi)除西藏外,其他省區(qū)均有獲得國(guó)家發(fā)改委批復(fù)的電改方案。

在以上眾多涉及電改的政策文件中,我們認(rèn)為,國(guó)家發(fā)改委、能源局于 2017 年初下發(fā)《電力中長(zhǎng)期交易基本規(guī)則(暫行)》(簡(jiǎn)稱《規(guī)則》)最具實(shí)操層面的指導(dǎo)意義,其為在全國(guó)范圍內(nèi)開展電力交易提供指引性標(biāo)準(zhǔn)。依據(jù)規(guī)則指引,我們認(rèn)為,我國(guó)電改將具有以下三大趨勢(shì):

首先,對(duì)發(fā)電企業(yè)并無(wú)特殊準(zhǔn)入條件規(guī)定, “綠色售電”前景廣闊。《規(guī)則》中對(duì)發(fā)電企業(yè)準(zhǔn)入要求主要為兩點(diǎn):

其一,合法,即依法取得核準(zhǔn)和備案文件,取得電力業(yè)務(wù)許可證(發(fā)電類);其二,符合國(guó)家產(chǎn)業(yè)政策,國(guó)家規(guī)定的環(huán)保設(shè)施正常投運(yùn)且達(dá)到環(huán)保標(biāo)準(zhǔn)要求。值得一提的是,《規(guī)則》并沒(méi)有對(duì)發(fā)電機(jī)組類型、裝機(jī)容量等作細(xì)化要求,因此原則上各類型電源均可以參與到電力中長(zhǎng)期交易當(dāng)中。結(jié)合我國(guó)支持清潔能源發(fā)展的大戰(zhàn)略,我們預(yù)計(jì),未來(lái)清潔能源在售電領(lǐng)域的參與將趨于活躍。結(jié)合德國(guó)、美國(guó)等售電市場(chǎng)化先行者的實(shí)踐經(jīng)驗(yàn),“綠色售電”頗具前景。

其次,參與用戶將全電量入市,電力直接交易規(guī)模有望持續(xù)放大。《規(guī)則》規(guī)定電力用戶本著自愿原則參與電力市場(chǎng)交易,但選擇參與市場(chǎng)交易后需全部電量進(jìn)入市場(chǎng),不得隨意退出, 取消目錄電價(jià)。符合準(zhǔn)入條件但未選擇參與直接交易的電力用戶,可向售電企業(yè)(包括保底供電企業(yè))購(gòu)電。2017 年廣東直購(gòu)電規(guī)模總計(jì) 1108.45 億度, 相當(dāng)于該省 省 2016 年全 社的 會(huì)用電量的 20%,直購(gòu)電規(guī)模仍然有限。參考廣東經(jīng)驗(yàn),如果后續(xù)符合準(zhǔn)入條件用戶能夠選擇電力市場(chǎng)中長(zhǎng)期交易,電力交易規(guī)模有望持續(xù)放大,極限情況有望達(dá)到全社會(huì)用電量 80%。

最后,發(fā)電企業(yè) 可通過(guò)“ 限價(jià)放開+ 全電量交易” ”。 ,在一定范圍內(nèi)轉(zhuǎn)移成本。《規(guī)則》規(guī)定,雙邊協(xié)商交易原則上不進(jìn)行限價(jià),而集中競(jìng)價(jià)交易為避免市場(chǎng)操縱及惡性競(jìng)爭(zhēng),對(duì)報(bào)價(jià)或結(jié)算價(jià)格設(shè)置上下限。我們認(rèn)為,該規(guī)定在目前煤炭?jī)r(jià)格上行導(dǎo)致發(fā)電企業(yè)成本增長(zhǎng)的現(xiàn)實(shí)背景下具有一定現(xiàn)實(shí)意義,取消限價(jià)、給予一定的電價(jià)上浮,將有效緩解發(fā)電企業(yè)成本壓力。而用戶全電量交易,以及取消目錄電價(jià),也限制了其通過(guò)目錄電價(jià)從電網(wǎng)購(gòu)電的途徑,為發(fā)電企業(yè)轉(zhuǎn)移成本提供一定可操作性。

2. 售電改革之廣東范本:2017 年成交量持續(xù)放大,競(jìng)爭(zhēng)加劇

此輪廣東售電市場(chǎng)月度競(jìng)爭(zhēng)交易始于 2016 年 1 月 22 日,2017 年月度交易市場(chǎng)漸趨活躍,市場(chǎng)競(jìng)爭(zhēng)主體越趨多元化。總體來(lái)說(shuō),在此輪電改浪潮中,廣東迄今領(lǐng)跑全國(guó)。下文便以廣東為范本,從交易規(guī)則、交易結(jié)果、出現(xiàn)的問(wèn)題等多個(gè)方面,予以分析。

廣東售電市場(chǎng)交易依據(jù)《廣東電力市場(chǎng)交易基本規(guī)則(試行)》(南方監(jiān)能市場(chǎng)【2017】20 號(hào)),市場(chǎng)參與者為發(fā)電側(cè)的發(fā)電企業(yè)以及用戶側(cè)的售電公司與電力大用戶。2017 年度廣東省內(nèi)省級(jí)及以上調(diào)度火電機(jī)組全部參與市場(chǎng)化交易,而截至 2017 年底,廣東省內(nèi)售電公司數(shù)量已達(dá) 355 家,較 2016 年底增加 158 家。2018 年,廣東省內(nèi)核電機(jī)組將參與年度 長(zhǎng)期協(xié)議(簡(jiǎn)稱“ 長(zhǎng)協(xié) ”) 競(jìng)價(jià)交易,后續(xù)多種類型電源裝機(jī)有望同臺(tái)競(jìng)價(jià)。

我們經(jīng)過(guò)研究,總結(jié)了 2017 年度廣東省電力直接交易市場(chǎng)的主要規(guī)則和特點(diǎn),如下。

1 、 雙邊協(xié)商+ 集中競(jìng)價(jià)

廣東市場(chǎng)化電力交易由年度長(zhǎng)期協(xié)議電量交易和月度集中競(jìng)價(jià)交易組成,其中,2017 年年度長(zhǎng)協(xié)交易在 2016 年底即以發(fā)電側(cè)與用戶側(cè)雙邊協(xié)商的方式定調(diào),執(zhí)行層面的成交電量拆分到 2017 年的每個(gè)月進(jìn)行。

長(zhǎng)協(xié)電量的月度分解量需求不足部分,由發(fā)電企業(yè)和用戶側(cè)的售電商和大客戶通過(guò)月度集中競(jìng)價(jià)交易補(bǔ)充。月度交易流程如圖 55 所示。

根據(jù)《廣東電力市場(chǎng)交易基本規(guī)則(試行)》指引,符合市場(chǎng)準(zhǔn)入條件的廣東電力大用戶可選擇以下兩種方式之一參與市場(chǎng)交易:(一)參加批發(fā)交易,即與發(fā)電企業(yè)開展年度雙邊協(xié)商交易,直接參與月度集中競(jìng)爭(zhēng)交易, 但需放棄目。 錄電價(jià)購(gòu)電的資格。(二)參加零售交易,即全部電量在同一時(shí)期內(nèi)原則上通過(guò)一家售電公司購(gòu)電, 分享部分利潤(rùn)給售電公司,但保留按照目錄電價(jià)購(gòu)電的權(quán)利。

省內(nèi)發(fā)電企業(yè)集中競(jìng)爭(zhēng)申報(bào)電量上限,按以下步驟確定:

(一)按照年度與月度市場(chǎng)供需比一致的原則確定發(fā)電企業(yè)月度市場(chǎng)電量的上限,減去選擇物理執(zhí)行的月度雙邊協(xié)商交易電量后,得到參與月度集中競(jìng)爭(zhēng)交易的申報(bào)電量上限。

月度市場(chǎng)交易平均小時(shí)數(shù)=月度市場(chǎng)用戶總用電需求/B 類機(jī)組扣除檢修后的總可用裝機(jī)容量燃煤發(fā)電企業(yè)月度市場(chǎng)電量上限=燃煤發(fā)電企業(yè)扣除檢修后的可用裝機(jī)容量×月度市場(chǎng)交易平均小時(shí)數(shù)×[k0-k1×(發(fā)電企業(yè)發(fā)電煤耗-全省平均發(fā)電煤耗)/全省平均發(fā)電煤耗](其中,k0 與 k1 為交易參數(shù),以調(diào)整每月參與競(jìng)價(jià)的月度電量上限)發(fā)電企業(yè)月度集中競(jìng)爭(zhēng)申報(bào)電量上限=月度市場(chǎng)電量上限-選擇物理執(zhí)行的月度雙邊協(xié)商交易電量

(二)根據(jù)各發(fā)電企業(yè)集中競(jìng)爭(zhēng)申報(bào)電量,計(jì)算各發(fā)電集團(tuán)所占的電量市場(chǎng)份額。當(dāng)電量市場(chǎng)份額不滿足集中競(jìng)爭(zhēng)交易有效開展的要求時(shí),則調(diào)增 k0,相應(yīng)增加各發(fā)電企業(yè)月度集中競(jìng)爭(zhēng)申報(bào)電量上限,直至滿足防范發(fā)電側(cè)市場(chǎng)力的要求。

2 、 統(tǒng)一邊際價(jià)格出清機(jī)制

從 2017 年 1 月(對(duì) 2 月電量進(jìn)行競(jìng)價(jià))起,廣東月度電量集中競(jìng)價(jià)采用邊際價(jià)格統(tǒng)一出清方式成交,按照“月結(jié)月清”的偏差結(jié)算方式進(jìn)行結(jié)算。其中,交易參數(shù) k0 暫定為 1.25,k1 暫定為 0.25。用戶只要略高于出清價(jià),就可以以市場(chǎng)統(tǒng)一的價(jià)格進(jìn)行結(jié)算。

統(tǒng)一出清機(jī)制原理是:由發(fā)電側(cè)報(bào)價(jià)形成供給曲線,售電側(cè)報(bào)價(jià)形成需求曲線,供需曲線相交的點(diǎn)即為出清價(jià)格。

所有發(fā)電商或售電商均按此價(jià)差進(jìn)行結(jié)算( 如 前文圖 圖 1 中虛線所示)。其中,低價(jià)供應(yīng)方和高價(jià)需求方可以優(yōu)先成交。

我們認(rèn)為,統(tǒng)一出清規(guī)則制定的 初衷在于降低供需雙方博弈, 使電力交易市場(chǎng)能夠有效反映潛在的電力供需情況 ,但在執(zhí)行中出現(xiàn)了偏離預(yù)期的情形 。在 2017 年初首輪月度競(jìng)價(jià)時(shí),供需比例高達(dá) 2:1,供方過(guò)剩較為明顯,部分需求方以較少的電量壓低成交價(jià)格導(dǎo)致結(jié)算價(jià)差偏低。為了緩和供需矛盾,廣東電力交易中心發(fā)布了《關(guān)于開展 2017 年 4月份集中競(jìng)爭(zhēng)交易的通知》,對(duì)交易規(guī)則進(jìn)行了調(diào)整,要求:于 需求方申報(bào)電量低于 400 萬(wàn)千瓦時(shí)的部分,其電量申報(bào)價(jià)格不能用于計(jì)算成交價(jià)差。

3 、 偏差結(jié)算

從 2017 年開始,廣東售電結(jié)算規(guī)則由返還結(jié)算規(guī)則改為偏差結(jié)算。據(jù) 2016 年 12 月 7 日發(fā)布的《2017 年廣東省有序放開發(fā)用電計(jì)劃及電力批發(fā)交易有關(guān)工作安排》,參與批發(fā)市場(chǎng)的電力大用戶和售電公司允許偏差范圍為±2%,即 月度市場(chǎng)電量偏差±2% 以內(nèi)的電量免于考核,偏差±2% 以外的電量按照 2 倍的月度集中競(jìng)爭(zhēng)交易成交價(jià)差絕對(duì)值進(jìn)行考核。其中, 月度市場(chǎng)電量= 年度雙邊協(xié)商月度分解電量+ 月度集中競(jìng)價(jià)電量。

正偏差結(jié)算:當(dāng)用戶實(shí)際用電量超過(guò)月度市場(chǎng)電量時(shí),偏差范圍內(nèi)的,公司按照月度集中競(jìng)爭(zhēng)交易成交價(jià)差結(jié)算,不進(jìn)行考核;偏差范圍外,公司按月度集中競(jìng)爭(zhēng)交易成交價(jià)差絕對(duì)值結(jié)算,即按照 2 倍的月度集中競(jìng)爭(zhēng)交易成交價(jià)差絕對(duì)值進(jìn)行考核。

負(fù)偏差結(jié)算:當(dāng)用戶實(shí)際用電量小于月度市場(chǎng)電量時(shí),偏差范圍內(nèi),按照月度集中競(jìng)爭(zhēng)交易成交價(jià)差結(jié)算,不進(jìn)行考核;偏差范圍外的參與公司按月度集中競(jìng)爭(zhēng)交易成交價(jià)差絕對(duì)值的 3 倍結(jié)算。

以上為規(guī)則原內(nèi)容,限于篇幅,我們?cè)诟戒?IV 中通過(guò)合理假設(shè)的案例予以分析。

縱觀 2016、2017 年廣東在售電改革方面的嘗試,可以“曲折中前行”概括之。盡管業(yè)界對(duì)于相關(guān)規(guī)則有一定爭(zhēng)議,但我們認(rèn)為,電改的大趨勢(shì)是不可逆的。我們分析認(rèn)為,影響規(guī)則變動(dòng)的核心因素,在于決策層如下戰(zhàn)略考量。

首先,開展電力市場(chǎng)競(jìng)爭(zhēng),讓用戶能夠以更低的價(jià)格,獲取更為優(yōu)質(zhì)的電力服務(wù)。

其次,讓不同類型電源同臺(tái)競(jìng)價(jià),并解決好經(jīng)濟(jì)效益與環(huán)境效益的平衡問(wèn)題,讓更經(jīng)濟(jì)、更優(yōu)質(zhì)、更環(huán)保的電源品種得到應(yīng)有的發(fā)展,從而減少規(guī)劃層面對(duì)于廣東乃至全國(guó)電源結(jié)構(gòu)裝機(jī)的影響。

最終, 還原電力本身的商品屬性,使電力價(jià)格能夠在一定程度上反映供需現(xiàn)狀、成本現(xiàn)狀,并在這一過(guò)程中盡量限制操縱、壟斷,做到有效、充分競(jìng)爭(zhēng)。

廣東 2017 年電力市場(chǎng)長(zhǎng)期協(xié)議于 2016 年 12 月簽訂,總成交電量 837.05 億度,為 2016 年長(zhǎng)期協(xié)議交易電量的 3倍左右,的 年度長(zhǎng)協(xié)占本年度直接交易電量的 75% 左右。成交價(jià)差為-0.0645 元/度,相較于 2016 年 3-9 月平均-0.0731元/度的成交價(jià)差有所緩和, 電廠售電側(cè)釋放電改紅利 54 億元。

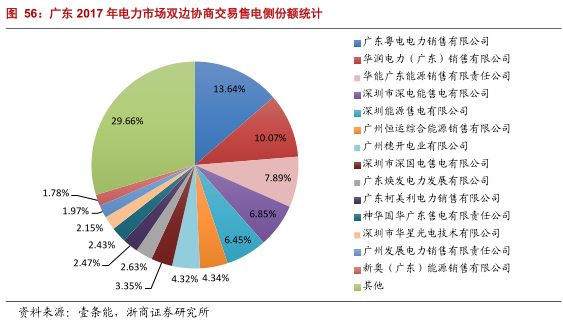

2017 年交易共有 60 家發(fā)電企業(yè)、82 家售電公司、6 家電力用戶參與,其中 售電公司總成交電量為 815 億度,占雙邊協(xié)商交易規(guī)模的 94%,成交量前 7 名售電公司均為首批公示售電公司,分別為:廣東粵電電力銷售公司、華潤(rùn)電力(廣東)銷售公司、華能廣東能源銷售公司、深電能售電公司、深圳能源售電公司、恒運(yùn)綜合能源銷售公司、穗開電業(yè),它們大多在發(fā)電資源與客戶資源方面具有明顯優(yōu)勢(shì),合計(jì)市場(chǎng)份額 53.6%,如圖 56 所示。

2017 年 2-12 月,廣東共開展 11 次月度電力市場(chǎng)直接交易,共完成交易電量 319.58 億度。統(tǒng)一出清價(jià)差代表電廠向需求側(cè)讓利程度,隨供需比例變動(dòng)及煤炭?jī)r(jià)格高位運(yùn)行,基本呈現(xiàn)出逐漸縮小的趨勢(shì),如圖 57 所示。

具體到電廠的讓利規(guī)模時(shí),不僅要考慮到結(jié)算平均價(jià)差,同時(shí)還需考慮每個(gè)月的成交電量。我們根據(jù)月度成交數(shù)據(jù)測(cè)算,廣東 2-12 月售電競(jìng)爭(zhēng)市場(chǎng)電廠向用戶讓利的規(guī)模分別為 1.89 億元、4.10 億元、2.06 億元、1.11 億元、1.19億元、3.24 億元、1.32 億元、1.51 億元、2.57 億元、1.53 億元和 1.51 億元,2-12 月份電廠平均讓利 0.069 元/kWh。

各月供需雙方申報(bào)電量走勢(shì)如圖 58 所示。

2017 年初,廣東售電市場(chǎng)正式采用統(tǒng)一邊際價(jià)格出清方式成交的新規(guī)則,且供需比相對(duì)較高,致電廠讓利明顯。2、3 月廣東電力市場(chǎng)競(jìng)價(jià)交易申報(bào)電量供需比例分別為 2.15 和 1.92,售電側(cè)電力供給嚴(yán)重大于需求,導(dǎo)致統(tǒng)一出清價(jià)差為分別-189.450 厘/kWh、-101.500 厘/kWh,發(fā)電側(cè)讓利明顯。

廣東電力交易中心對(duì) 4 月份集中競(jìng)爭(zhēng)交易規(guī)則進(jìn)行了調(diào)整:需求方申報(bào)電量低于 400 萬(wàn) kWh 的部分,其電量申報(bào)價(jià)格不能用于計(jì)算成交價(jià)差。以及企業(yè)對(duì)規(guī)則的不斷適應(yīng),極端報(bào)價(jià)情況有所緩解,供需雙方日趨理性,結(jié)算成交價(jià)差偏低的現(xiàn)象有所緩和,電廠讓利壓力有所減弱,5、6 月份發(fā)電側(cè)讓利幅度均穩(wěn)定在 0.05 元/kWh 以下。

在 7 月份電力競(jìng)價(jià)的前幾天,廣東電力交易中心為完善廣東電力市場(chǎng)體系,發(fā)布了《廣東電力市場(chǎng)發(fā)電合同電量轉(zhuǎn)讓交易實(shí)施細(xì)則(試行)》,指出符合條件的全部燃煤機(jī)組、熱電聯(lián)產(chǎn)燃?xì)鈾C(jī)組可作為出讓方或受讓方參與廣東發(fā)電合同電量轉(zhuǎn)讓交易。我們認(rèn)為,此細(xì)則的發(fā)布在一定程度上影響了發(fā)電側(cè)的報(bào)價(jià)心理,降低其市場(chǎng)博弈動(dòng)力,從而導(dǎo)致 7 月份需求方申報(bào)電量全部得以成交,統(tǒng)一出清價(jià)差擴(kuò)大到-115.000 厘/kWh。

我們認(rèn)為,對(duì)于 2017 年廣東售電競(jìng)爭(zhēng)市場(chǎng)而言,報(bào)價(jià)與策略對(duì)成交電量影響較大,具有發(fā)電資源優(yōu)勢(shì)企業(yè)可有效把握電廠讓利心理,占據(jù)一定信息優(yōu)勢(shì)。全年共有 149 家售電公司實(shí)際成交,華潤(rùn)電力、深圳能源、粵電力旗下售電公司領(lǐng)跑該細(xì)分市場(chǎng),合計(jì)占據(jù) 31.4%份額,如圖 59 所示。

售電公司獲取兩成讓利,競(jìng)爭(zhēng)有望日趨激烈。據(jù) 2017 年廣東電力市場(chǎng)交易半年報(bào)披露,截至 2017 年 6 月底,廣東電力市場(chǎng)準(zhǔn)入主體 3896 家,同比增長(zhǎng) 207%,其中電力用戶 3514 家,同比增長(zhǎng) 225%,售電公司 332 家,同比增長(zhǎng) 118%。目前在獲得準(zhǔn)入的 3896 家市場(chǎng)主體中,已在廣東電力市場(chǎng)交易系統(tǒng)注冊(cè)登記 3620 戶,占 92.91%。上半年,電廠讓利 35.92 億元,售電公司獲利 6.21 億元。用戶已獲利 26.8 億元,售電公司與用戶分成比例約 2:8。各月結(jié)算情況如圖 60 所示。

廣東電力交易中心于 2017 年 11 月 10 日發(fā)布《關(guān)于開展 2018 年雙邊協(xié)商交易校核工作的通知》,提出,“校核后的規(guī)模按 1000 億千瓦時(shí)控制”。廣東 2018 年雙邊協(xié)商電力交易規(guī)模大概率為 1000 億 kWh,同比增長(zhǎng) 19.5%。加上月度競(jìng)爭(zhēng)電量,我們預(yù)計(jì),廣東 2018 年直接交易電量(直購(gòu)電)將達(dá)到 1300~1500 億 kWh,同比增長(zhǎng) 17.3%~35.3%。我們合理假設(shè),廣東 2018 年全社會(huì)用電量將達(dá)到 6300 億 kWh 左右,則直購(gòu)電規(guī)模占比在 20.6~23.8%之間。

那么,短期誰(shuí)在受益?長(zhǎng)期誰(shuí)將受益?

結(jié)合廣東 2017 年售電市場(chǎng)的成交結(jié)果來(lái)看,短期誰(shuí)受益這一問(wèn)題已經(jīng)很明顯。售電市場(chǎng)規(guī)模持續(xù)放大,度電降價(jià)幅度較 2016 年或有所收斂,但總體來(lái)看,電廠讓利體量持續(xù)放大;從售電側(cè)分成來(lái)看,售電公司僅取得 2 成收益,而且電量份額高度集中于少數(shù)具有發(fā)電資源的電力公司手上,售電公司之間的競(jìng)爭(zhēng)可謂日趨激烈。

因此,我們認(rèn)為, 電力用戶無(wú)疑是本輪電改的最大受益者,而且隨著電改的逐步推進(jìn),除了電費(fèi)成本的節(jié)省外,用戶還有望獲得更加物美價(jià)廉的電力服務(wù)。

放眼長(zhǎng)期,誰(shuí)將受益?

我們認(rèn)為, 電改 不等同于 一味降電價(jià),就其意義,重申前文提到的三點(diǎn):1)為用戶提供物美價(jià)廉電力服務(wù);2)不同電源同臺(tái)競(jìng)價(jià),促進(jìn)優(yōu)勝劣汰,優(yōu)化國(guó)內(nèi)電源裝機(jī)結(jié)構(gòu);3)還原電力商品屬性,發(fā)揮應(yīng)有價(jià)格體系對(duì)資源配置作用。

基于此,我們認(rèn)為除了電力用戶之外,電力企業(yè)、售電商亦有望受益。

本輪電改中,電力企業(yè)主要承擔(dān)了讓利的角色,但這一切都是基于標(biāo)桿上網(wǎng)電價(jià)去看的,從廣東 2017 年的經(jīng)驗(yàn)來(lái)看,全年度電讓利幅度較 2016 年有所收窄,這也反映出火電企業(yè)成本上升的事實(shí)。隨著直接交易規(guī)模的逐步擴(kuò)大,標(biāo)桿上網(wǎng)電價(jià)對(duì)于各方的影響將會(huì)淡化,電力企業(yè)可以通過(guò)電力市場(chǎng)直接交易轉(zhuǎn)嫁一定的成本上升,另外不同類型電源裝機(jī)同臺(tái)競(jìng)價(jià),將使具有經(jīng)濟(jì)優(yōu)勢(shì)和環(huán)境優(yōu)勢(shì)的電力機(jī)組脫穎而出,獲取更多的發(fā)電機(jī)會(huì)。長(zhǎng)期來(lái)看,我們認(rèn)為,具有優(yōu)質(zhì)發(fā)電資產(chǎn)的電力運(yùn)營(yíng)商將受益,其有望在公平有效的競(jìng)爭(zhēng)機(jī)制下脫穎而出,而國(guó)內(nèi)電源裝機(jī)結(jié)構(gòu)將向更具經(jīng)濟(jì)性、更具環(huán)境友好性的方向發(fā)展。

從售電公司分成比例的變動(dòng),我們可以看出, 售電公司的競(jìng)爭(zhēng)在逐步加劇,主要因?yàn)楝F(xiàn)有售電商的 業(yè)務(wù) 模式還停留在依靠報(bào)價(jià)策略獲取更多電量的階段。如果僅把電價(jià)作為競(jìng)爭(zhēng)的唯一關(guān)注點(diǎn),售電商的生存狀況是堪憂的,因?yàn)樵谶@一過(guò)程中,它們并沒(méi)有提供有效的增量服務(wù)。但是,售電商所能提供的潛在服務(wù)是多元化的,包括電網(wǎng)節(jié)能、合理優(yōu)化電力負(fù)荷需求等,能夠有效把握用戶需求,提供增量服務(wù)的售電商有望長(zhǎng)期受益。

基于前文分析,我們認(rèn)為,長(zhǎng)期來(lái)看,售電商的業(yè)務(wù)模式將趨于多元化,深度綁定用戶、可有效提供增量服務(wù)的售電商,有望分享電改紅利。建議關(guān)注深度布局用電服務(wù)、節(jié)能服務(wù)和售電服務(wù)的標(biāo)的,如:智光電氣,以及有望在公平有效的競(jìng)爭(zhēng)機(jī)制中脫穎而出的優(yōu)質(zhì)電力運(yùn)營(yíng)企業(yè),如:粵電力 A、深圳能源等。

3. 國(guó)內(nèi)其他地區(qū)的電改推進(jìn)

目前隨著各地陸續(xù)開展售電改革,廣東作為國(guó)內(nèi)售電改革先行者,其獲得的實(shí)際性進(jìn)展將為其他地區(qū)提供大量經(jīng)驗(yàn)。據(jù)南度度(微信公眾號(hào))報(bào)道,2017 年各地(不限于此)開展的電力交易結(jié)果如下:

山東電力交易中心組織完成 21 批次跨區(qū)跨省電力直接交易,達(dá)成交易電量 167.77 億千瓦時(shí),同比增長(zhǎng) 43.94%;組織完成 14 批次省間電力直接交易,達(dá)成交易電量 774.67 億千瓦時(shí),同比增長(zhǎng) 50.17%。

廣西組織開展省內(nèi) 11 個(gè)重點(diǎn)行業(yè)的 22 批次市場(chǎng)化交易,年度累計(jì)簽約電量近 400 億千瓦時(shí),同比增長(zhǎng) 1.9 倍;組織開展了 3 批次增量掛牌和 1 次增量專場(chǎng),總成交電量 60 多億千瓦時(shí)。

福建 2017 年年度電力直接交易準(zhǔn)入的發(fā)電企業(yè)共 14 家,電力用戶共 343 家。福建省 2017 年首次年度直接交易成交電量(用戶側(cè))總計(jì) 311.97 億千瓦時(shí)。通過(guò)本次年度直接交易,332 家電力大用戶合計(jì)降低用電成本約 14.19 億元,用電價(jià)格平均下降 4.55 分/千瓦時(shí)。

江蘇省共有 41 家發(fā)電企業(yè)和 102 家電力用戶及售電公司參與集中掛牌交易,最終成交電量 15.23 億千瓦時(shí),成交均價(jià) 372 元/兆瓦時(shí)。

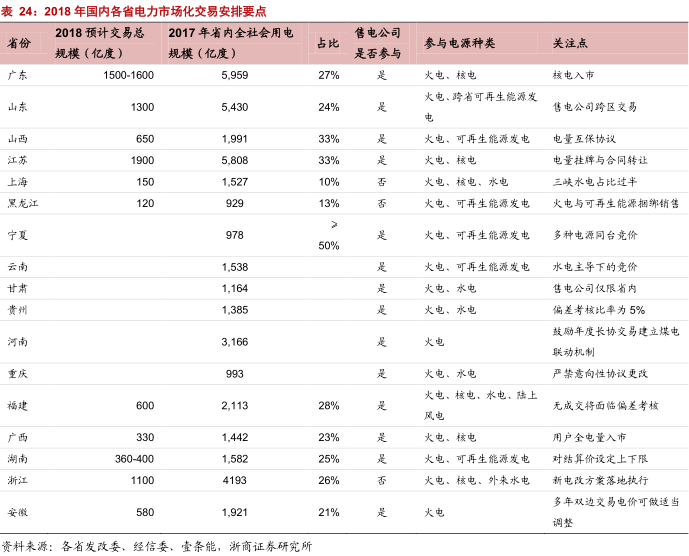

2018 年各省交易規(guī)則紛紛出臺(tái),電力市場(chǎng)化直接交易將持續(xù)推進(jìn)。截至 2017 年 1 月底,相繼有 16 個(gè)省份公布了 2018 年電力市場(chǎng)直接交易的方案,各省交易電量規(guī)模持續(xù)放大,電源結(jié)構(gòu)逐步多元化,核電、水電、風(fēng)電、光伏等多種電源有望持續(xù)參與市場(chǎng)化競(jìng)爭(zhēng)。各省交易要點(diǎn)如表 24 所示:

責(zé)任編輯:李鑫

免責(zé)聲明:本文僅代表作者個(gè)人觀點(diǎn),與本站無(wú)關(guān)。其原創(chuàng)性以及文中陳述文字和內(nèi)容未經(jīng)本站證實(shí),對(duì)本文以及其中全部或者部分內(nèi)容、文字的真實(shí)性、完整性、及時(shí)性本站不作任何保證或承諾,請(qǐng)讀者僅作參考,并請(qǐng)自行核實(shí)相關(guān)內(nèi)容。

我要收藏

個(gè)贊

-

廣東4家售電公司被列入失信重點(diǎn)關(guān)注名單

-

安徽開展電力市場(chǎng)管理委員會(huì)改選工作

-

電力市場(chǎng)集中競(jìng)價(jià)的經(jīng)濟(jì)學(xué)原理分析:阻塞管理基本原理4-歐洲分區(qū)競(jìng)價(jià)、輸電容量計(jì)算及分配1

-

廣東4家售電公司被列入失信重點(diǎn)關(guān)注名單

-

安徽開展電力市場(chǎng)管理委員會(huì)改選工作

-

冀北地區(qū)2018年電力交易規(guī)模:300億千瓦時(shí) 將新增一批冀北地區(qū)電力用戶